Dochody osobiste po zmianach: wzrost efektywnego obciążenia dla najlepiej zarabiających

Jednym z flagowych elementów programu politycznego znanego pod nazwą „Polski Ład” są zmiany dotyczące opodatkowania i oskładkowania dochodów osobistych. Doprowadzą one do drastycznego wzrostu obciążeń osób najlepiej zarabiających, w szczególności przedsiębiorców.

Mechanizm zaproponowany przez Ministerstwo Finansów ma ograniczać negatywne skutki wzrastających obciążeń podatkowych dla osób najmniej zarabiających. Przyjęta przez MF definicja klasy średniej i wykluczenie z tego grona przedsiębiorców budzi jednak duże emocje. Skomplikowany mechanizm ulgi, a raczej wzór na jej wyliczenie, staje się powoli symbolem „Polskiego Ładu” – projektu promowanego pod hasłem uproszczenia systemu podatkowego.

Nowa podstawa wymiaru składki zdrowotnej

Projekt realizuje zapowiedź ujednolicenia podstawy obliczenia składki zdrowotnej i braku możliwości jej odliczenia od podatku.

Zmiana dotknie przede wszystkim przedsiębiorców, którzy utracą możliwość zapłaty zryczałtowanej składki zdrowotnej opartej o przeciętne wynagrodzenie (w 2021 r. wysokość składki zryczałtowanej wynosi 381,81 złotych miesięcznie). Zgodnie z projektem od 1 stycznia 2022 r. składka zdrowotna będzie obliczana w oparciu o dochód i będzie wynosiła 9% podstawy wymiaru, przy czym składka nie może być niższa niż składka obliczona w oparciu o płacę minimalną. Nie przewiduje się górnego limitu rocznego dla wpłacanych składek, takiego jak przy ubezpieczeniu emerytalnym i rentowym. Zmiana znajdzie zastosowanie niezależnie od formy opodatkowania (skala podatkowa, stawka liniowa).

Osoby opłacające ryczałt od przychodów ewidencjonowanych będą opłacać miesięcznie składkę od przychodu. W tym przypadku składka będzie obliczana przy użyciu 1/3 stawki ryczałtu od przychodów ewidencjonowanych zastosowanej przy opodatkowaniu tych przychodów.

Ubezpieczenie zdrowotne dla wspólników jednoosobowych spółek z ograniczoną odpowiedzialnością czy spółek komandytowych będzie nadal oparte na składce ryczałtowej, przy czym podstawa jej obliczenia wzrośnie do kwoty przeciętnego wynagrodzenia (obecnie jest to 75% przeciętnego wynagrodzenia).

Brak możliwości odliczenia części składki zdrowotnej od podatku

Drugą istotną zmianą jest brak możliwości odliczenia składki zdrowotnej od podatku. Obecnie znaczna część składki (7,75% podstawy wymiaru) podlega takiemu odliczeniu. W efekcie jej ostateczny ciężar ekonomiczny jest w znacznej części nieodczuwalny. Proponowana zmiana doprowadzi do radykalnego podwyższenia efektywnego obciążenia nie tylko przedsiębiorców, ale i pracowników.

Nowością będzie objęcie członków zarządu składkami na ubezpieczenie zdrowotne. Do tej pory członkowie zarządu podlegali oskładkowaniu w sytuacji, gdy ich mandat połączony był z inną umową stanowiącą tytuł do ubezpieczenia zdrowotnego (np. z umową o pracę, kontraktem menedżerskim). Zgodnie z propozycją rządu wynagrodzenie członków zarządu będzie podlegało składkom również w sytuacji, gdy mandat członka wynika wyłącznie z uchwały o powołaniu do zarządu.

Kiedy dojdzie do wzrostu efektywnego obciążenia

W przypadku pracowników osiągających dochody poniżej średniej krajowej dodatkowe obciążenie wynikające z braku możliwości odliczenia od podatku części składki zdrowotnej będzie do pewnego stopnia skompensowane zwiększoną kwotą wolną od podatku.

Zgodnie z propozycjami rządu kwota wolna od PIT wzrośnie do 30 000 złotych. W przeciwieństwie do obecnie funkcjonującego rozwiązania kwota wolna nie będzie miała charakteru degresywnego. Nie będzie się więc zmniejszać w miarę wzrostu dochodów.

Kwota wolna pozostanie dostępna jedynie dla osób rozliczających się w oparciu o skalę podatkową.

Podwyższenie drugiego progu skali podatkowej do kwoty 120 000 złotych nie przyniesie podatnikom korzyści, a jedynie zneutralizuje niekorzystne dla nich zmiany wynikające z braku możliwości odliczenia od podatku części składki na ubezpieczenie zdrowotne.

Ulga dla klasy średniej

Projekt wprowadza mechanizm tzw. ulgi dla klasy średniej, czyli osób zarabiających w przedziale od 68 412 do 133 692 złotych brutto rocznie.

Instytucja ta jest ulgą jedynie z nazwy, a w rzeczywistości odpowiada za to, by obciążenia fiskalne ściśle określonej grupy podatników nie uległy podwyższeniu.

W kwocie tej nie będą uwzględniane przychody z tytułu przeniesienia praw autorskich, do których znajdują zastosowanie podwyższone, 50% koszty uzyskania przychodów.

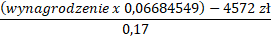

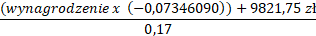

Ulga dotyczyć będzie tylko pracowników i wyliczana będzie w oparciu o następujące wzory:

- dla przedziału od 68 412 złotych do 102 588 złotych

- dla przedziału powyżej 102 588 do 133 692 złotych

Kwota wynikająca z powyższych wyliczeń będzie podlegała odliczeniu od dochodu.

Dla osoby zarabiającej 150% średniej krajowej (a więc 103 954 złotych rocznie brutto) roczna kwota ulgi wyniesie 13 982 złotych, co przekłada się na zmniejszenie podatku o 2 377 złotych. Jeżeli jednak pracownik wejdzie w drugi przedział ulgi (przykładowo: 170% średniej krajowej, a więc 117 815 złotych), roczna ulga będzie niższa i wyniesie 6 864 złotych, co doprowadzi do zmniejszenia podatku o kwotę 1 167 złotych.

Przekroczenie kwoty 133 692 złotych brutto, choćby o złotówkę, spowoduje, że pracownik nie będzie miał prawa zastosować ulgi w stosunku do kwoty mieszczącej się w widełkach „klasy średniej”. Oznaczać to będzie efektywny wzrost obciążeń publicznoprawnych ponoszonych przez taką osobę w stosunku do stanu obecnego.

Jakub Macek, radca prawny, doradca podatkowy, praktyka podatkowa kancelarii Wardyński i Wspólnicy